技术面分析:仍在积累区间内

在昨日的交易中,USDJPY在欧洲盘期间达到了146.82,创下自2022年11月以来的最高水平。这一涨势归因于10年期收益率从之前的4.175%反弹至4.210%。这次逆转激发了对USDJPY的买盘兴趣,同时对黄金价格产生了下行压力。然而,在7月JOLTS(职位空缺与劳动力调查)数据发布后,由于美国的就业数据较弱,USDJPY从高点回落,区间在145.144至146.406之间波动。尽管有所回撤,但鉴于价格动作目前受限于积累区间内,图表上已有显示,仍有继续上行的潜力。

基本面分析:日元仍面临压力

日本再昨日公布了7月份的失业率,从之前的2.5%上升至2.7%,符合预期。稍微疲软的经济数据,体现在失业率的上升,与日本银行(BoJ)关注的通胀目标一致。预计BoJ将保持宽松的货币政策,因为它预期通胀将下降。此外,高盛预测,如果BoJ继续保持超宽松的货币立场,USDJPY有可能达到150。高盛已将未来六个月内的USDJPY目标修正为155。他们还指出,如果BoJ继续远离加息,日元可能继续走弱。

幕后洞察:为交易者揭示关键数据

成为熟练的交易者需要不仅仅依赖技术和基本数据,还需要了解真实市场动态。

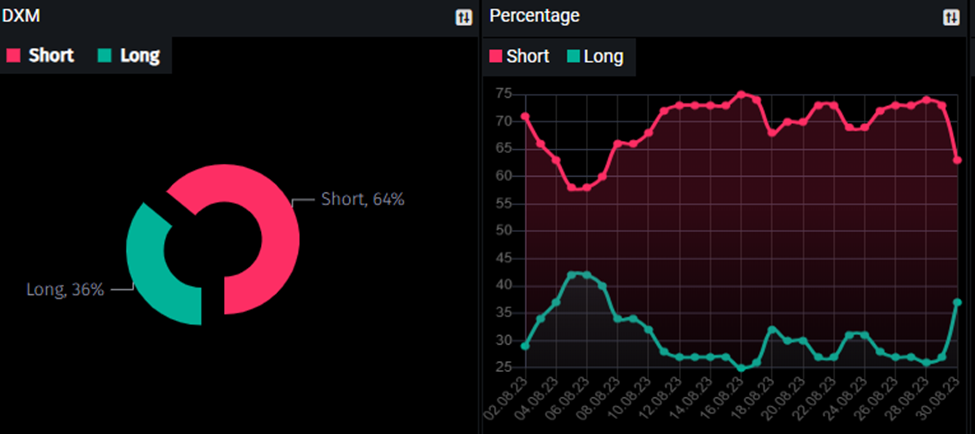

DXM:解读散户交易者情绪

DXM,或称“抛售指数”,对于评估散户交易者情绪是一种有价值的工具。它量化了散户交易者在特定市场中持有多头或空头仓位的比例。目前,有大量散户交易者持有空头仓位(64%)。这种反向信号表明采取反向交易可能会带来优势。值得注意的是,统计数据显示,95%的散户交易者在较长时期内亏损,暗示他们通常错误地预测市场走势。反向交易者反对散户情绪,可能具有更高的成功几率,尽管成功并不保证。

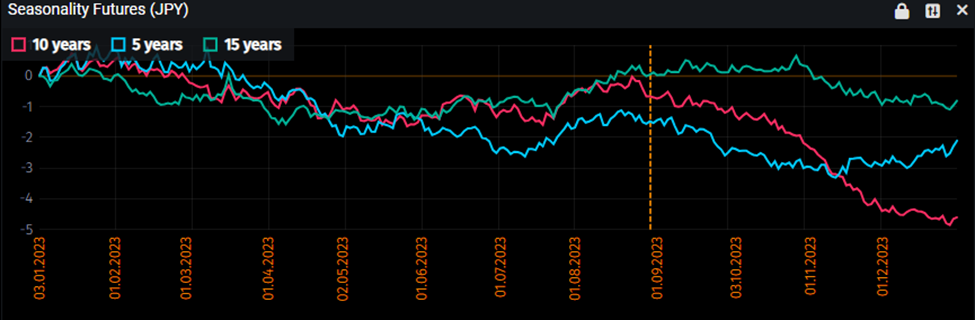

日元期货的季节性:直到2023年底仍趋熊

季节性分析基于历史数据,预测未来价格走势。对于日元来说,这种分析表明可能会维持熊市形势,直到2023年底。然而,需要认识到季节性分析不考虑新的发展和经济变化,它只是一种可能会发展并不是百分之百准确的模式。

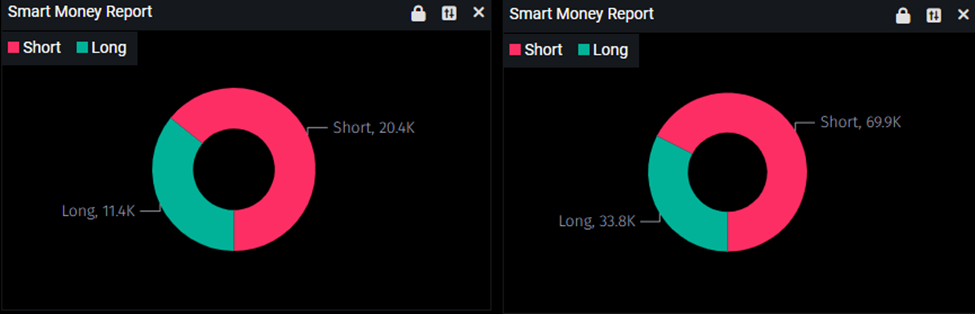

COT数据:大型交易者仍看空日元

每周由商品期货交易委员会(CFTC)发布的“交易承诺”(COT)报告,提供了大型交易者(如对冲基金和投资银行)的仓位信息。图表显示,对冲基金目前持有大量JPY空头仓位,约为69.9k。这些数据反映了他们对日元的看空态度,为我们的长期决策过程提供了有价值的信息。

总结:各项因素都指向看多美元/日元

• 技术面分析: 美元/日元处于积累阶段。

• 基本面分析: 日本银行维持超宽松的货币政策。

• DXM: 多数散户交易者看多日元。

• 季节性分析: 季节性模式暗示日元可能会持续看跌,直到2023年底。

• COT: 大型交易者持有大量日元空头仓位

来源:PMT

免责声明: 本报告由Fairmarkets International(以下简称“公司”)编制。本文件不意味着要求、邀请或建议购买或出售金融工具或进行任何投资。公司已经采取合理的努力从可靠来源获取信息,本报告提供的信息既不表示也不保证任何形式(无论是明示还是暗示)。公司和Fairmarkets International对本报告的不完整、不准确、不适当和不相关性不承担责任。特别是,公司和Fairmarkets International不对任何用户和其他接收方产生的任何后果承担责任。